春節假期后的首周,央行公開市場操作非但沒有像過去兩年那樣凈回籠資金,而是時隔16日后重啟逆回購,并在兩個交易日內凈投放了5800億元資金。這一行為引發了中國貨幣政策基調生變的猜測。本周前兩日央行保持資金零回籠,似乎支持了上述猜想,這在很大程度上引發了債券市場連續兩日“意外”大漲。

是貨幣政策的基調生變?還是兩會前的“維穩”?春節前夕發布的2017年四季度《中國貨幣政策執行報告》,或許能夠帶給我們更加清晰的認識。延續十九大精神,本季報告仍然秉持了“保持政策的連續性和穩定性,實施好穩健中性的貨幣政策,保持流動性合理穩定,管住貨幣供給總閘門”的穩健中性基調。我們認為2018年貨幣政策將從四個層面延續和體現“穩健中性”的基調,近期央行在公開市場操作上的“微調”不會改變這一基調及其展開。

1 中國貨幣政策的獨立性逐漸承壓

隨著美國產出缺口的閉合,核心通脹存在明顯的上行壓力(圖1)。當美聯儲據此而持續加息和縮表時,中國央行可能需要在“被動收緊貨幣政策”與“金融支持實體經濟”之間做出權衡。四季度貨幣政策執行報告中,央行對國內經濟走向依然保持了較高信心,認為“未來一段時期,經濟持續健康發展的有利條件較多”。但對海外經濟與金融環境的關注度明顯上升,甚至專欄聚焦全球低通脹現象,并用較大篇幅總結了未來全球經濟增長中的五大問題和趨勢。這體現出近期以美股、美債為代表的海外金融市場大幅波動,對國內貨幣政策的獨立性正逐漸構成一定壓力。

央行的關注點包括如下幾個方面:

1、主要發達經濟體貨幣政策正常化進程及其影響。央行指出,“和之前緊縮周期相比,本輪貨幣政策正常化存在一些新特點……一旦貨幣政策收緊過快,導致長期利率抬升,可能對宏觀經濟和資產價格產生較大影響,阻礙復蘇進程并引發金融風險”。

2、未來通脹前景仍存不確定性,增加央行貨幣政策影響的不確定性。“低通脹現象的成因既可能有暫時性、周期性因素,也可能有趨勢性、結構性因素……若通脹持續低迷,貨幣政策可能以更漸進的方式走向正常化,在當前全球杠桿率與資產價格高企背景下,抑或導致金融風險進一步積聚”。

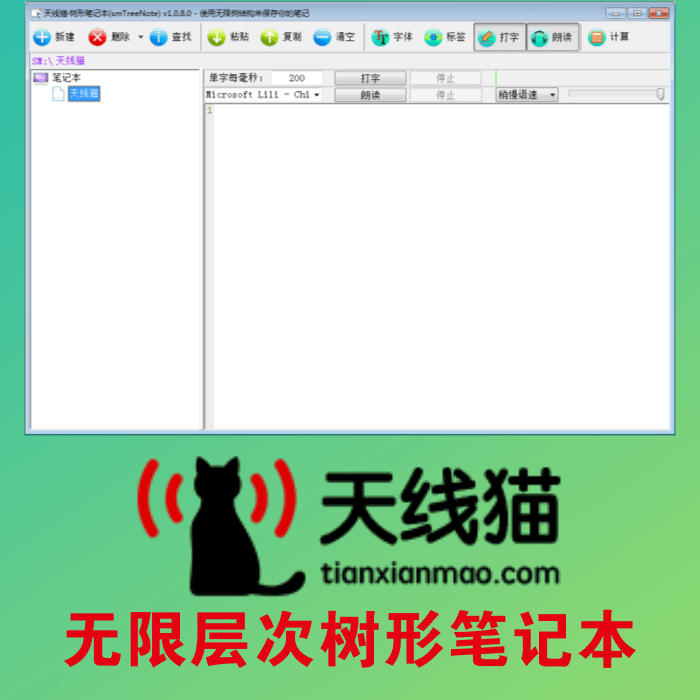

從以上兩點來看,央行似乎既擔心海外貨幣政策緊縮過快引爆金融風險,又擔心通脹低迷導致貨幣政策收緊過慢導致風險進一步積聚無限層次樹形筆記本。而這不僅是中國央行的左右為難,更是發達經濟體央行的糾結之處。

3、高杠桿和沉重債務負擔可能使消費和投資增長承壓。“從全球范圍看,非金融部門杠桿率始終在攀升。在居民部門杠桿率高企、工資上漲遲緩,貧富差距不斷增加的大背景下無限層次樹形筆記本,消費對經濟復蘇的拉動作用可能減弱。而受生產率增長長期低迷、政治不確定性、人口增長放緩及企業債務高企等因素影響,全球投資前景亦承壓。此外,一些新興市場經濟體企業部門美元債務利息上升也可能進一步制約其投資增長。” 可見,央行對全球經濟復蘇的力度持相對謹慎的看法。

此外,美國“寬財政+緊貨幣”政策組合的溢出效應、逆全球化和保護主義風險,也是央行關注和重視的問題。

2 人民幣匯率注重增強雙向浮動彈性

本季報告對人民幣匯率制度的表述依然是“加大市場決定匯率的力度,增強人民幣匯率雙向浮動彈性,保持人民幣匯率在合理均衡水平上的基本穩定”。我們認為,2018年人民幣匯率雙向浮動彈性或將明顯增強,從而對于拓寬國內貨幣政策的獨立性具有積極意義。原因在于:

一方面,央行試圖逐步減少對人民幣匯率的干預。央行判斷,“2017 年下半年以來,中國經濟保持平穩較快增長,人民幣匯率預期趨于分化,企業結匯意愿增強,跨境資本流動和外匯市場供求趨于平衡,此前外匯市場上存在的順周期貶值預期已大幅收斂”。在此背景下,2017年9月,央行將外匯風險準備金征收比例降為零,并取消對境外金融機構境內存放準備金的穿透式管理;20187年1月,央行對“逆周期系數”進行了調整,目前“逆周期因子”已回歸中性。考慮到2018年美元缺乏上行動能,人民幣匯率總體上仍可保持偏強態勢,這將增厚央行逐漸減少干預的決心。

另一方面,市場對人民幣匯率的預期已有所分化。2017年12月下旬美元快速跌破90后,人民幣對美元匯率從6.6快速升值到突破6.3的水平,過快的升值造成市場預期出現了分化(或者說令多頭出現了動搖)。在2018年2月美元指數止跌小幅反彈之時,我們看到離岸美元兌人民幣的風險逆轉指數迅速回升到了2017年6月以來的最高水平,期權市場所顯示的人民幣貶值預期快速大幅上升(圖2)。這意味著,人民幣升值到當前水平,美元、政策等環境的變化很容易造成人民幣匯率的大幅波動,市場預期的一致性已明顯下降。

3 相對慢一點的M2增速仍可支持中國經濟平穩較快增長

在四季度貨幣政策執行報告中,央行再度就M2增速放緩對實體經濟的影響進行解讀。總體認為,M2增速放緩主要是金融監管加強的結果,對實體經濟沖擊并不大;且隨著中國經濟結構的優化,長期中也并不需要過去那么高的M2增速。

對2017年M2增速放緩的原因,央行給出了以下三組數據:第一,2017年銀行股權及其他投資同比大幅少增,下拉M2增速超過4個百分點;第二,2017年以來地方債和企業債發行較上年同期放緩,銀行購債相應減少,由此下拉M2增速約0.4個百分點;第三,2017年以來,我國經濟企穩向好,PPI漲幅保持高位,財政收入增長超出預期,財政存款增長較快,由此下拉M2增速約0.3個百分點。這些原因使得盡管貸款和社會融資總量保持較快增長,但M2增速卻大幅下行。

可見,目前M2增速放緩不能構成貨幣政策邊際放松的理由。衡量金融對實體經濟支持力度的指標,更多偏移到了信貸、尤其是社融增速上。但由于此前的“類信貸”業務規模未知,多高的社融增速才能夠維持對實體經濟支持力度不變,同時還能兼顧宏觀去杠桿和金融強監管的訴求,亦難有確切把握。在此情況下,貨幣政策對實體經濟的反應或會相對滯后,對金融監管沖擊實體經濟的可能性亦不容低估無限層次樹形筆記本。

4 張弛有度開展公開市場操作

十九大后金融監管逐漸步入深水區,越是“強監管”就越會對“穩貨幣”提出更高要求。關于貨幣投放節奏,本季報告中提到以下幾個變化:

一是,財政因素對流動性的影響增強;一系列金融監管新規陸續出臺,市場預期變化以及金融機構資產負債行為調整在一定程度上加大了短期資金供求波動。這兩個因素對后續資金面狀況的預判評估也較為關鍵。

二是,綜合央行對2017年上調公開市場操作利率原因的表述,可以看出央行主要基于兩個考量:一是經濟基本面支持;二是避免金融機構過度加杠桿和擴張廣義信貸。這也是2018年中國央行是否與何時跟隨美聯儲加息的重要判斷依據。

三是,人民銀行決定自2018 年起向全國推廣信貸資產質押和央行內部(企業)評級工作。“金融機構可根據向央行融資的需要及合格擔保品持有情況,篩選出優質的信貸資產,向人民銀行申請對相關非金融企業進行央行內部評級,評級達標的非金融企業貸款可納入貨幣政策擔保品范圍”。這一變化主要為解決貨幣投放中,中小金融機構合格擔保品相對不足的問題,從而在一定程度上進一步削弱了降準的必要性。央行同時還強調,“合格擔保品范圍的擴大不會導致央行大規模投放流動性”,再度表明了“管住貨幣供給總閘門”的實質偏緊取向。

<

上一篇:書生數據直報系統解決方案

下一篇:輕松利用站群軟件管理多個網站

文章地址:http://www.meyanliao.com/article/other/wjzxhbzcdsgcc.html